30代の保険の入り方・選び方

30代の保険の選び方を、ライフスタイル別にご案内します。

30代になると、20代に比べてライフスタイルが多様化します。それにあわせて、保険との付き合い方も変わってきます。

既婚の方もいれば、独身の方もいます。既婚でも、子どもがいるかいないかで、ライフスタイルは異なります。

お住いについても、賃貸住宅という方もいれば、マイホームを購入する方も、いらっしゃるでしょう。

保険を考える上で、お仕事が会社員・公務員なのか、自営業者・個人事業主なのかは、大きな違いです。

同じ30代でも、ライフスタイルに応じて、保険の選び方・使い方は一様ではありません。

そこで、代表的なライフスタイルに分けて、保険を選ぶときのポイントを説明します。

独身者を含め、すべての30代に検討していただきたい保険があります。

30代のライフスタイルは多様ですが、それぞれの立場や境遇にかかわらず、検討していただきたい保険があります。

一般論として、独身の人は、保険加入の必要性は低いです。また、差し迫った感覚は乏しいかもしれません。それでも、ここでご案内することは、ご検討ください。

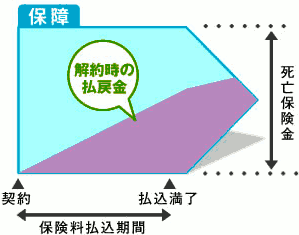

死後の整理のための保険 〜 終身保険

亡くなったときに、遺族に遺すお金のうちは、お葬式とか、埋葬とか、遺品整理というような、死後の整理・後始末は、誰にでも共通します。

また、相続対策の要否は人によりますが、一定以上の資産がある人には、等しく課税されます。

これらの準備に向いているのが、終身保険です。

保険金額は、100〜500万円が相場のようですが、もちろん人によって異なります。

病気のための保険 〜 医療保険・がん保険

病気のための保険というと、医療保険やがん保険などが該当します。

30代だと、病気への心配は、さほどリアルではないかもしれません。

しかし、10年後20年後になって医療保険を真面目に検討する可能性があるなら、30代での検討をお勧めします。理由は以下のとおりです。

- 健康状態が悪くなると、加入できないか、不利な条件での加入になる。

- 早く入る方が、1回あたりの保険料も、一生の保険料累計も安くなる。

ちなみに、女性に限っては、30代序盤の方が、35歳より保険料累計が大きくなります。つまり、例外になります。

おそらく、出産をされる方が多いせいでしょう。見方を変えると、妊娠・出産で医療保険を使う人が、それなりにいるということです。

いずれにしても、医療保険やがん保険は“一生モノ”です。今必要だから入るというより、一生の保障を有利に確保するという発想で、ご検討ください。

老後生活資金のための保険 〜 個人年金保険

個人年金保険などが、当てはまります。

もっとも、個人年金保険を含めて、安全性の高い安定志向の貯蓄手段は、ここ最近超低金利です。

個人年金保険は、生命保険料控除を受けられるので、定期預金などよりは有利です。元本が保証される貯蓄の中では優秀です。

それでも利回りは低いので、まとまった金額を貯めるには、時間をかける必要があります。

もし、老後生活資金を準備する手段として、この保険を使うつもりがあるなら、早く始めましょう。

30代は保険適齢期

保険は、必要性をヒシヒシと感じる前が、加入適齢期です。

たとえば、健康状態に自信をなくしてから、医療保険の検討を始めても、すんなりと加入できないかもしれません。健康状態が悪いと、加入を断られるか、保険料が割増になる危険があります。

すくなり加入できるとしても、40代・50代での加入は損です。

以下は、各年齢の女性が、アフラックの医療保険『医療保険EVER Prime』のお勧めプラン(入院給付金5000円、通院ありプラン)に加入するときの、保険料です。

〈累計〉は、女性の平均寿命である89歳までの、保険料の総合計です。

| 加入年齢 | 月払い保険料 | 89歳までの累計 |

|---|---|---|

| 25歳 | 2,069円 | 1,588,992円 |

| 35歳 | 2,458円 | 1,592,784円 |

| 45歳 | 3,343円 | 1,765,104円 |

| 55歳 | 4,930円 | 2,011,440円 |

25歳と35歳では、月々の負担も累計も、25歳のほうが安いですが、差はそんなに大きくありません。

しかし、35歳と45歳、あるいは35歳と55歳とを比べると、月額でも累計でも、けっこう差があります。

35歳と45歳とを比べると、35歳加入のほうが、10年長く保障を受けられて、なおかつ16万円くらい保険料累計が安くなります。

このように、生命保険や医療保険の保険料は、たいていは、早く加入する方がお得な料金設定になっています。

そういう意味で、病気等のリスクが低く、将来の人生設計がある程度見通せる30代は、保険の適齢期です。

理性的に考えて、先々加入する可能性が高い保険は、30代のうちに入ってしまいましょう。

30代既婚者の保険の選び方をご案内します。世帯の中の立場によって、異なります。

結婚して家族がいると、亡くなったり病気になったときの、遺族への影響も考慮しなければなりません。

家族に対する影響の大きさは、色んな角度からはかれますが、保険を検討するときは、もっぱら金銭面で考えます。

収入面で、家計を支えている人の保険

ご夫婦のうち、収入のほとんどを担っていた人が亡くなったら、まずは遺族の生活費が気になります。

その準備のために使える保険には、以下があります。

- 収入保障保険

- 定期保険

- 総合保障型保険(組み立て型保険、定期付き終身保険、アカウント型保険・・・)

いずれも、遺族が生活を立て直せるまでの、生活を支える保険です。

必要な保障の大きさは、資産の大きさ、配偶者の収入、子どもの有無と年齢、持ち家か賃貸かなどによって変わります。保険の専門家と相談しながら、納得できる保障を準備したいです。

また、病気・ケガの治療で、仕事を長期間できなくなったとき、治療費は上で説明した医療保険等でカバーできるとして、治療中の収入の減少が気になります。

特に、自営業者・個人事業主は、病気療養が、収入に直撃しやすいです。

気になる方は、以下の保険をご検討ください。

- 所得補償保険(損保会社)

- 就業不能保険(生保会社)

家事で世帯を支えている人の保険

専業主婦(主夫)とかパート主婦(主夫)が亡くなったり、病気・ケガで家事ができなくなっても、ただちに生活費が行き詰まることはないはずです。

ただし、小さな子どもがいる世帯では、金銭的な影響がすぐに出ます。世帯の中に育児を受け持てる人がいなければ、保育園にあずけたり、ベビーシッターを利用するとか・・・

家事全般についても、亡くなった人の穴を他の人が埋められなければ、ジワジワと家計にダメージが出ます。外食が多くなるとか、ホームヘルパーを利用するとか・・・

そうなったときにどうするか、ぜひ夫婦間で相談しててください。

たとえば、身内が近くに住んでいて、手伝いを頼めそうなら、支出の増加は手持ちのお金でカバーできるかもしれません。そういう手段を選べず、お金を払って解決するしかなければ、多少の保険金でも心強いはず。

そうであれば、死後の整理資金(葬義費用、埋葬費用、遺品整理費用・・・)に加えて、遺族に残すお金を、用意したいです。

一方、専業主婦やパート主婦が病気・ケガで長期療養になったとき、治療費用ではなく、生活費を穴埋めするための保険はありません。

医療保険の給付金額を、大きめに設定することで、足しにできるかもしれません(ただし、医療保険の給付金の大半は、治療後にもらえます)。

そもそも、男性より女性の方が、生涯にかかる医療費は大きくなりやすいので(寿命が長いので)、夫より妻の医療保険を大きくするのは、合理的です。

子どもがいるかいないかで、必要な保険金額が大きく変動します。

子どもがいても、必要な死亡保障は、原則として同じです。ただし、保険金の大きさは変わります。かなり大きくなります。

それとは別に、どうしても必要なものではありませんが、将来の(大学の)学費のために、学資保険はそこそこ役に立ちます。

家族のための死亡保障を、大きくする

世帯の人数が増えれば、世帯主が亡くなったときの、遺族の生活費は当然大きくなります。子どもの衣食住の費用に加えて、学費などの養育費を準備しなければなりません。

また、子どもが幼いと、遺された配偶者は、時間の拘束がきつい仕事に就きにくくなります。となると、子どもが留守番できるようになまでの生活費も、保険金額に含めたいです。

というように、子どもがいることで、必要な保障はかなり大きくなります。

子どもの教育資金の準備

公立学校を選べば、高校までは無償化されています。無償化といっても、授業料以外の費用負担はありますが・・・

となると、学費の準備という意味では、大学の学費が焦点になります。

どんな方法で準備するにしても、超低金利時代なので、安全確実な貯蓄手段でまとまった金額を貯めるには、時間をかけるしかありません。可能な限り早く準備に着手したいです。

学資保険は、安全性の高い準備方法の一つです。そして、他の安全性の高い貯蓄手段に比べると、利回りはいくらか良好です。

マイホームを購入しているか、賃貸住宅かで、死亡保険の保険金額は異なります。

賃貸か持ち家かで、死亡保険の保険金額が変わります。

賃貸の場合、そこに住み続ける限り、賃料を払い続けなけれはせなりません。よって、保険金額の見積もりにも、賃料(たとえば、子どもが自立するまでの年数分)を含める必要があります。

一方、持ち家で、ローンを返済中のとき、世帯主が亡くなったら、ローンは消滅します。なぜなら、住宅ローンに団体信用生命保険がセットされていて、借り手が亡くなったら、その保険金が自動的にローンに充当されからです。

遺族は、ローンを返済することなく、住み続けることができます。

要するに、団体信用生命保険の方ですでに対策しているので、個人個人が保険でローン返済に備える必要はありません。

その一方、世帯主が病気療養などで、収入がピンチになっても、ローンの返済はそのまま続きます。

そうなっても、現在の住居に住み続けるなら、ローン返済のめどを立てたいです。保険を利用するなら、所得補償保険とか就業不能保険の守備範囲です。

医療保険やがん保険の必要性は、男性より女性の方が大きいです!

一般的に、男性より女性の方が、保険に対する意識は高いです。

そのせいか、女性向けの保険商品や保障プランを、目にする機会は少なくありません。

しかし、実際には、女性だけに準備してもらいたい、特別な保障があるわけではありません。男女共通の保険商品て、十分に備えられます。

医療保険・がん保険は、30代で決めたい

ただし、女性の方が男性より平均寿命が長いため(2017年の日本人の平均寿命は、女性87.26歳、男性81.09歳)、病気のリスクも高くなります。 80代になってからの6年の差です。その6年間に、病気を患う恐れはけっこう大きいです。

厚生労働省『患者調査』(平成26年)によると、年間の男女の入院患者数は、以下のようになっています。

- 男性入院患者数 約603,800人

- 女性入院患者数 約715,100人

というように、一生の保険である医療保険の必要性は、男性以上に、女性の方が高いです。

そして、上で説明したように、30代は保険加入の適齢期です。30代なら、スムーズに加入できる可能性が高いし、保険料はそんなに高くなりません(上の年齢に比べたら)。

いつかは加入しそうなら、30代のうちに加入しましょう。

特に、30代なかばを過ぎると、加入する年齢が上がるにつれて、1回あたりの保険料だけでなく、生涯の保険料累計もどんどん高くなります。

これから妊娠・出産の予定なら

正常分娩は病気ではないので、医療保険は使えませが、何かトラブルがあって、帝王切開などの異常分娩になったら、医療保険の適用対象になります。

ただし、妊娠してから医療保険に入ろうとしても、妊娠27週目から後は入ることができません。

また、妊娠27週目までであっても、妊娠中の加入には、特定部位の不担保という条件が付きます。

具体的には、今回の妊娠・出産が終わるまでは、帝王切開や切迫早産などの異常分娩や、その他の関連する病気になっても、それらの治療費用は保障対象外になってしまいます。

これから妊娠・出産の予定があるなら、妊娠前の加入をお勧めします。

自営業者・個人事業主は、公的制度がやってくれないことを把握し、それぞれについて手を打ちましょう。

公的医療保険や公的年金などの諸制度は、会社員や公務員に手厚くなっています。

そこには、会社員や公務員のような被雇用者は立場が弱いので、保護が必要という発想があります。

では、自営業者や個人事業主は、立場が強いかというと、一概には言えません。とは言え、自営業者や個人事業主に対する公的制度の保護は薄く、各自がそれぞれの判断で準備することになっています。

保護というのは、裏を返せば干渉にもなります。自営業者や個人事業主は、公的制度の保護が薄いとも言えますし、自己裁量が幅広く認められている、とも言えます。

いずれにしても、公的制度がやってくれないことを把握して、それぞれに対して手を打たなければなりません。

療養が長期になったときの、治療費と生活費の確保

自営業者・個人事業主で、しかも一人または少人数で営んでいるときに気になるのは、病気・ケガで仕事をできなくなったときの、収入の確保です。

治療費用は、国民健康保険などでまかなえますが、減った収入を補填してくれる公的制度はありません。

自助努力で保険・共済で対策するなら、次のような選択肢があります。

- 所得補償保険(損保)、所得補償共済

- 就業不能保険(生保)

- 給付金の金額を大きく設定できる医療保険(経営者向け、法人向けを含む)

ちなみに、会社員・公務員が加入する健康保険には、傷病手当金があります。

傷病手当金は、病気やケガのために勤務を休み、十分な報酬が受けられないときに、公的医療保険から支給されます。最長1年6ヶ月を限度に、それまでの給与の約3分の2の金額をもらえます。

また、業務上または通勤でのケガ・病気・障害・死亡では、労災保険の保護を受けることができます。

ちなみに、職種によっては(自動車を使用する事業者、土木・建築などの事業者、漁業者・船員など)、自営業者・個人事業主でも労災保険に特別加入できます。

老後の生活資金

老後の生活費として、自営業者・個人事業主は、国民年金を受け取ることができます。しかし、これだけでは生活できません。

ちなみに、厚生労働省『平成29年度厚生年金保険・国民年金事業の概況』によると、国民年金(老齢基礎年金)の平均支給額は、一人あたり月に55,615円でした(夫婦なら倍の111,230円)。

会社員・公務員なら、国民年金の他に厚生年金にも入っており、そこからも受給できます。

自営業者・個人事業主には、そういう年金上乗せの仕組みがないので、自分で不足分を準備しなければなりません。

初めに検討すべきは、保険など金融商品の利用より、本業でしっかり収益を上げることでしょう(余計なお世話ですが・・・)。

次に、業界組合などで、小規模企業共済(独立行政法人中小企業基盤整備機構による退職金の準備)などを利用できないか、検討してください。

それでも不十分なら、個人年金保険のような、個人での資産形成も視野に入れてください。

遺族の生活費

もし世帯主が亡くなったときの、遺族の生活資金の準備については、上の30代既婚の保険の選び方で説明したとおりです。

ただ、死亡保険金の金額を決めるために、会社員・公務員よりも、多くのことを考慮しなければなりません。

会社員・公務員の配偶者だと、国民年金と厚生年金の両方から年金が出ます。受給資格を充たしていれば、生活できる最低限の年金を得られます。

しかし、自営業者・個人事業主の配偶者は、国民年金のみなので、それだけでは生活できない恐れがあります。上でもご案内しましたが、国民年金の平均支給額は、一人あたり月に55,615円なので。

死亡保険で配偶者の老後の生活まで守るなら、死亡保険金額は、それを見込んだ金額に設定する必要があります。

また、従業員がいたり、リース物件を多数抱えていたり、取引先との関係によっては、事業主の死亡保険金で、事業の継続や整理もやらなければなりません。

経営者保険に詳しい専門家に相談しながら、必要十分な保障をご準備ください。

保険のプロに相談するなら、中立性が高く、商品を比較できるところを選びましよう。

わかりにくい保険だからこそ、中立な立場で助言してくれるプロに相談したいです。

保険ショップか独立系FP

保険を販売する人たちを、中立性と商品知識の2つの角度から分類したのが下の図です。

お勧めしたいのは、赤い文字の「保険ショップ」または「独立系FP」です。「独立系FP」とは、特定の保険会社に所属しないFPのことです。

| 保険ショップ |

|

|---|---|

| 独立系FP |

|

基本から相談したいときにFP保険相談を、入りたい保険がだいたい決まっていて、商品選びをしたいときは保険ショップをお勧めします。

お勧めしたい保険のプロはこちら

保険ショップ・チェーンには、凄腕の営業マンだった人が設立した、営業色の強いチェーンが多いです。

そんな中、「保険見直し本舗」は、やみくもに店舗を増やすのではなく、サービスネットワークを丁寧に拡大させています。

FPを無料で紹介するサービス

家計のプロを認定する公共性の高い資格が、FP技能士(国家資格)やAFP、CFPです。そして、そんな家計のプロを無料で紹介してくれるのが、FP紹介サービスです。

このサイトでは「保険マンモス」をお勧めしています。

開始から20年に満たない若い業界ですが、「保険マンモス」はもっとも早くスタートしたサービスの一つで、実績を積み重ねています。