20代独身の生命保険

独身の方は、自分のための生命保険を中心に検討しましょう。お子さまがいるときは、遺族のための死亡保険も検討に加えましょう。

一言で生命保険と言っても、いくつかのジャンルに分かれます。

大きくは、「自分が生きて使うための保険」と、「亡くなったときに遺族にお金を残すための保険」に分けられます。

「自分が生きて使うための保険」は、独身だろうと結婚していようと、子供がいようといまいと、検討したい保険です。

独身者全員にご検討いただきたい保険

まず、「自分が生きて使うための保険」です。お勧め順にあげています。

| 優先度 高 |

|

| 病気・ケガの入院保障です。20代でこれらの保険を使う確率は低いですが、いつか加入するつもりなら、早くした方がおトクです。 | |

| 優先度 中 |

|

| 長期間仕事をできなくなったときの、生活費の保障です。 | |

| 優先度 低 |

|

| 老後の生活資金などを準備します。現状では利回りが悪く、魅力的ではありません。ただし、保険以外の方法もパッとしません。 | |

個人年金保険を含めて、銀行など金融機関の、安全性の高い商品は、どれも利回りはパッとしません。

安全性の高い(元本割れしない)商品で、老後生活資金の準備を進めるなら、じっくりと時間をかける必要があります。

20代から資金準備を始めても、遅いということはありません。

扶養家族がいる人に検討してほしい保険

母子家庭・父子家庭など扶養家族がいる方が、仕事・事業のつながりなどで残された人たちにお金を残したい、ということなら、以下を検討していただきたいです。

| 優先度 高 |

|

| 遺族にお金を残すための保険です。目的に合わせて、上の2つを使い分けます。 | |

| 優先度 中 |

|

| 自分の葬式代・死後の整理資金(200~500万円くらい)を準備します。 | |

残された家族の生活費を準備するには、収入保障保険をお勧めします。一方、個人事業主・自営業者などで、保険で事業資金の対策もしたい、といことなら、定期保険をお勧めします。

収入保障保険や定期保険は、一定期間(子供が経済的に自立するまでの期間など)に厚い保障を準備するための保険です。それに対して、終身保険は、一生続く死亡保険です。

収入保障保険や定期保険で、十分な保障を確保できていたら、終身保険は必要ありません。ただし、いずれ終身保険に加入するつもりなら、早く加入した方がおトクです。

医療保険は必須ではありません。しかし、いずれ入るつもりなら、早く加入した方がおトクです。

医療保険は、入院保障を中心とする保険です。

将来の入院費用の準備、という視点で、要否を判断しましょう。

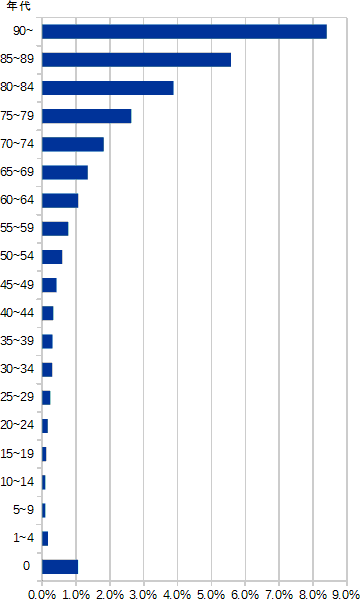

入院の危険性は、年齢とともに高くなる

病気で入院する危険性は、年齢が上がるとともに、高くなります。

グラフは、厚生労働省『患者調査』(平成26年)をもとに、同世代の中での入院患者の割合を、年代別に表しています。

1%を超えるのが、60代になってからです。20~30代で入院する確率は、0.5%以下です。

これだったら、医療保険を検討するのは、もっと後になってからでも、よさそうです。

しかし、今現在は必要を感じなくとも、将来医療保険に加入する可能性があるとしたら、少しでも早く加入した方が、おトクです。

以下の3つが、その理由です。

医療保険は、早く加入した方がおトク

医療保険は、何歳で加入しても、生涯に支払う保険料の合計は大きく変わりません。

であれば、早く加入した方が、長い期間保障があるので、おトクです。

アフラックの医療保険で、実際に試算してみました。

男性が85歳まで医療保険を継続するとして、加入年齢ごとに、月々の保険料と、一生涯に支払う保険料の合計を表にまとめました。

| 加入する年齢 | 月々の保険料 | 85歳までの合計 |

|---|---|---|

| 25歳 | 1,270 | 914,400 |

| 35歳 | 1,615 | 969,000 |

| 45歳 | 2,310 | 1,108,800 |

| 55歳 | 3,495 | 1,258,200 |

| 65歳 | 5,510 | 1,322,400 |

月々の保険料は、加入年齢が若いほど安くなります。

そして、85歳までの保険料累計も、加入年齢が若いほど、低い金額になっています。

これだったら、早く加入して、長い期間保障を受ける方が、おトクです。

体調が悪くなって医療保険に入ると、保険料が割高になる

生命保険も医療保険も、健康状態が良くないと、保険料が割り増しになり、もっとひどいときは加入を断られてしまいます。

いつかは入るつもりでいるなら、健康なうちに入りましょう。

ご参考までに、アフラックの医療保険で、実際に試算してみました。

健康な人と、健康状態が良くない人の保険料を、加入年齢ごとに表にまとめました。また、85歳まで保険を続けるときの、一生涯に支払う保険料の合計も計算しました。

《 健康な人 》

| 加入する年齢 | 月々の保険料 | 85歳までの合計 |

|---|---|---|

| 25歳 | 1,270 | 914,400 |

| 35歳 | 1,615 | 969,000 |

《 健康状態が良くない人 》

| 加入する年齢 | 月々の保険料 | 85歳までの合計 |

|---|---|---|

| 25歳 | 3,211 | 2,311,920 |

| 35歳 | 3,466 | 2,079,600 |

上下の表を見比べると、二倍以上の差があります。健康状態に自信があるうちに、加入しておきたいです。

現在の公的医療制度が、40年後にも同じ形で存続しているとは限らない

医療費を含めた社会保障費が膨らんで、国の借金が増大しています。

だからといって、健康・生命にかかわる医療費に関して、国民の負担を急激に増やすことは、当面は考えにくいです。

とは言え、数十年後に、健康保険などの公的医療保険制度がどうなっているかはわかりません。

そして、少子高齢化という人口のバランスが続く限り、それらの制度が今より薄くなる危険があります。

というわけで、個人のできる範囲で、対策をしておきたいです。

医療保険についての、より詳しい説明はあなたに医療保険は必要?をご覧ください。

これから医療保険に入るなら、がん保険は必須ではありません。がんが心配なら、医療保険に、がんの特約を付加しましょう。

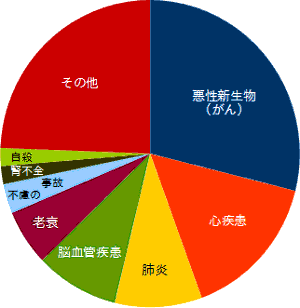

がんは、1981年(昭和56年)以来、日本人の死因のトップに君臨しています。

下の図は、厚生労働省『人口動態統計』(平成26年)をもとにした、日本人の死因の円グラフです。

医療保険は、がんに対応している

上のグラフからわかるように、がんは、日本人にとって、特別な病気です。それだけに、医療保険は、当然がんに対応しています。

ただし、医療保険の標準の保障(=主契約)だけでは、心細いかもしれません。

医療保険は入院保障がメインなので、標準の保障でも、がんの入院には対応できます。

しかし、それだけでは安心できません。というのは、がんは、入院患者より通院患者の方が多い病気です。

厚生労働省の『患者調査』(平成26年)によると、主ながんの入院患者数と通院患者数は下のようになっています。

| 入院患者数 | 通院患者数 |

|---|---|

| 129,200人 | 171,400人 |

医療保険で、通院費用までカバーしようとすれば、特約を付加する必要があります。

どんな特約かは、商品によって異なりますが、がんと診断されたら一時金が出る特約だったら、ほとんどの医療保険にあります。

一時金は、入院費用にも、通院費用にも、自由に使うことができます。

というように、がんの通院に使える特約を付加すれば、医療保険だけで、十分にがんに備えられます。

医療保険とがん保険を組み合わせるときは、保障の重複の注意

医療保険のがん関連の特約より、がん保険の方が保障のメニューは充実しています。

よって、がんを重視する人なら、医療保険とがん保険の両方に加入するかもしれません。

この場合注意したいのは、医療保険とがん保険とで、保障の重複を避ける、ということです。

医療保険には、必ず入院給付金があります。一方、がん保険には、入院給付金が必須で付いているものと、付いていないものがあります。

入院給付金の重複に注意しましょう。不用意に重複させるのは、保険料のムダです。

ただし、わざと重複させてがんの入院保障を厚くする、というのは"あり"です。

がん保険についての、より詳しい説明はお勧めできるがん保険をご覧ください。

就労不能保険は、病気・ケガで仕事ができなくなったときの、収入の不足を補う保険です。近年、注目されています。

医療技術の発展により、がんのような重い病気にかかっても、治療を受けながら、社会生活を営むことができるようになりました。

しかし、病気のために仕事が制限されて、収入が減少したり、無くなってしまうかもしれません。

そうした不安に対策できるのが、就労不能保険です。

名称の似た保険が多いので、要注意

就業不能保険は、わりと新しい保険のジャンルです。そのため、商品名や保障内容が、保険会社によって異なります。

特に、名称が似ているけれど、内容が異なる商品に、注意していただきたいです。

- 収入保障保険(保険をかけられている人が亡くなったときに、遺族の生活費を保障)

- 所得補償保険(就労不能保険と似た仕組みの、損保会社が販売する更新型の保険)

収入保障保険は、就業不能保険とは、目的が異なります。別種の保険です。

所得補償保険は、就業不能保険と同じ目的の保険で、仕組みも近いです。損保会社が、経営者・士業・自営業者などに昔から販売してきた、歴史のある保険です。

所得補償保険は、短期タイプと長期タイプがあって、多くの損保会社が販売しているのは短期タイプです。1~2年で更新を迎え、年齢が高くなるにつれて、保険料は高くなります。

就業不能保険に興味をお持ちなら、所得補償保険もターゲットになります。

主な就業不能保険

就業不能保険は、他の保険より見つけにくいので、2018年1月現在で、市販されている主な商品を、ご案内します。

- アクサ生命『就業不能保障プラン』

- 朝日生命『収入サポート』

- アフラック『給与サポート保険』

- 住友生命『1UP(ワンナップ)』

- チューリッヒ生命『くらすプラス』

- 東京海上日動あんしん生命『家計保障定期保険』

- ライフネット生命『就業不能保険』

条件付きの"就業不能保険もどき"は要注意

上の他に、就労不能になったときに、条件付きで、保険金が出る保険や特約がいくつかあります。

たとえば、三大疾病(がん、急性心筋梗塞、脳卒中)を原因とする就業不能に限り保険金が出る、というような保険です。

病気・ケガで働けなくなったときに、保険の助けが必要なのだったら、どんな場合でも、保険金が出るようにしたいです。

条件付きの就労不能保障でもムダではありませんが、できれば避けたいです。

個人年金保険の利回りは低いです。しかし、他の安全な貯蓄方法も低金利です。安全にお金を貯めるなら、じっくり時間をかけたいです。

低金利が長く続いています。生命保険会社の、個人年金保険などの貯蓄性商品も例外ではありません。

つまり、安全性の高い(=元本保証)方法で、短い期間にお金を殖やすことが難しくなっています。

となると、そこそこ安全な方法でお金を殖やすためには、できるだけ時間的な余裕が欲しいです。

個人年金保険の利回りは低い

保険を使っての、老後生活資金準備と言えば、個人年金保険が思い浮かびます。

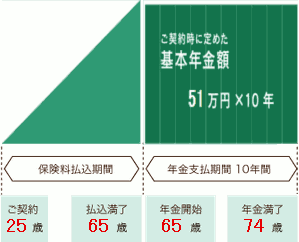

どのくらいの利回りになるのか、明治安田生命『年金かけはし』を例に、ご覧いただきます。

25歳男性が、65歳まで毎月10,000円の保険料払い込んで、65歳から10年間にわたって、年間51万円の年金を受け取るとします。

このときの利回りは、下のようになります。

| 保険料累計 | 480万円 |

|---|---|

| 年金受取額累計 | 約510万円 |

| 年金受取率 | 106.4% |

| 年利回り | 0.24% |

年金受取率は、単純に、保険料の累計と年金の累計を比較した数字です。上表の例では、6.4%増えることになります。

年金受取率は生命保険独自の数字なので、銀行の金利などとは比較できません。

そこで、このサイト独自で、年利回りに換算したところ、0.24%になりました。パッとしない数字です・・・

銀行の定期預金より有利

明治安田生命『年金かけはし』と利回りを比べるために、5年定期預金金利を、以下にまとめました。

- 大手都市銀行(0.01%)

- ゆうちょ銀行(0.01%)

- じぶん銀行(0.20%)

- オリックス銀行(0.30%)

- 関西アーバン銀行(0.15%)

都市銀行より金利が高い、主なネット銀行も調べましたが、個人年金保険の0.24%は、オリックス銀行に次ぐ数字で、まずまず優秀です(2018年1月)。

ただし、個人年金保険の保険料は、税制上の優遇(個人年金保険料控除)を受けることができます。

たとえば、所得税率20%の人が、上の個人年金保険に加入して、満額で生命保険控除を受けることが出来たら、毎年8,000円の所得税を節約できます。

単純に、保険料が年に8,000円安くなったと考えると、実質的な年利回りは0.51%に上がります。これなら、オリックス銀行より高い利回りです。

個人年金保険の利回りは、決して良くはありません。しかし、他の、安全性の高い貯蓄と比較すると、それなりに魅力はあります。

老後生活資金の準備の一手段

個人年金保険の最大の弱点は、契約期間が長いことです。

もし、加入して数年後に世の中に金利が上昇しても、個人年金保険の金利は加入時点の水準のままです。

よって、老後生活資金の準備を、個人年金保険だけでおこなうのはリスクがあります。

確実に増えて戻ってくるので、損をすることはありません。しかし、「もっと増やせたかもしれなかった・・・」と後悔する危険があります。

老後生活資金を準備するための一手段として、個人年金保険を検討しましょう。

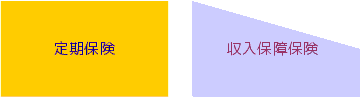

ご自分が亡くなったときに、残された人たちにお金を残すなら、子供向けには収入保障保険、それ以外には定期保険があります。

母子世帯・父子世帯のようなお子さまがいる世帯や、事業をやっているケースでは、亡くなったときに、まとまったお金を残したいことがあります。

子供のためなら、収入保障保険

遺族となった子供のために、養育費・教育費を残すなら、収入保障保険が向いています。

収入保障保険は、残された子供が経済的に自立するまでの間、毎月決まった保険金を受け取ることのできる保険です。

子供の成長に自動的に連動するので、ムダがありません。子供のための保険という意味では、次にご案内する定期保険より、合理的です。

子供以外にまとまったお金を残すなら、定期保険

定期保険は、保険契約の期間内に亡くなったら、あらかじめ決められている金額を、一時金でもらえる保険です。

収入保障保険の仕組みだと、亡くなるタイミングが遅くなるほど、子供の経済的自立が近くなるので、もらえる保険金の総額は少なくなります。

自分が亡くなったときに、経営している会社のためにお金を残したい、というようなケースだと、収入保障保険は適合しません。

そのときどきの経営状態や事業環境によって、残したい金額は変動しますから、保険から出る金額が、自動的に減っては困ります。

よって、定期保険を選んで、必要な保険金額が大幅に変動したら、その都度保険契約の内容を変更しましょう。

終身保険は必須ではないけれど、いずれ加入するつもりなら、早くした方が、おトクです。

終身保険は、収入保障保険や定期保険と同じ死亡保険です。よって、収入保障保険や定期保険で必要保障額を準備できているなら、終身保険が無くても、さしあたっての不都合はありません。

ただし、いずれ終身保険に加入するつもりなら、早く加入した方がおトクです。

よって、今現在必要性を感じなくても、将来を見越して、検討しておきたい保険です。

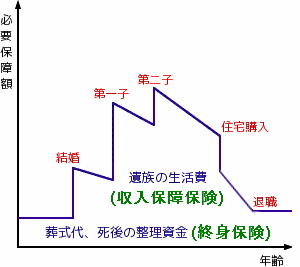

収入保障保険や定期保険との役割分担

同じ死亡保険でも、終身保険と、収入保障保険や定期保険とでは、得意不得意があります。

| 強み | 弱み | |

|---|---|---|

| 終身保険 |

|

|

| 収入保障保険/定期保険 |

|

|

このように、それぞれ長所・短所があるので、適材適所に使い分けるのが、一般的です。

標準的な世帯の、死亡保険の必要保障のうち、葬式代・死後の整理資金のような、いつでも必要になりそうな保障は、終身保険で準備します。

一方、遺族の生活資金・教育費のような、タイミングによって変動する保障は、収入保障保険や定期保険で準備します。

このように、長期的な視野で考えると、終身保険の必要性はそれなりにあります。

そして、以下で説明するように、どうせ終身保険に加入するなら、早くした方がおトクです。

お金の損得で考えると、早く加入する方がおトク

生命保険に早く加入すると、保障を受けられる期間が長くなる上に、保険料累計が安くなることがあります(可能性はけっこう高い)。

たとえばオリックス生命『終身保険ライズ』の終身保険を例に、加入年齢別の保険料を比較します。

男性が、死亡保険金500万円の終身保険に、下表の3つの年齢で加入したときの、1回あたりの保険料と、保険料累計を比較しました。

比べやすいように、3パターンとも、保険料払込期間を30年間としました。

| 加入年齢 | 保険料 払込期間 |

月々の 保険料 |

保険料累計 |

|---|---|---|---|

| 30歳 | 60歳まで | 10,920 | 3,931,200 |

| 40歳 | 70歳まで | 12,060 | 4,341,600 |

| 50歳 | 80歳まで | 14,105 | 5,077,800 |

一番若い30歳の加入が、1回あたりの保険料も、累計でも、最も安くなりました。

終身保険なので、保障は加入してから亡くなるまで一生続きます。つまり、もっとも長く保障を受けられるのも、30歳加入です。

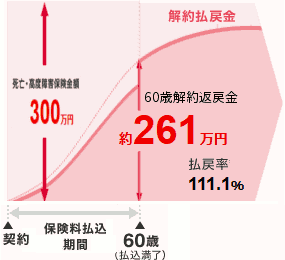

低解約返戻金型なら、老後生活資金の準備も可能

終身保険の中には、低解約返戻金型と呼ばれる、貯蓄性を高めたタイプの商品があります。

保険料払込期間終了後に解約すると、それまでに払い込んだ保険料累計より、大きな金額の解約返戻金がもどってきます。

たとえば、25歳男性が、死亡保険金300万円の、オリックス生命『終身保険RISE(ライズ)』に加入するとします。

保険料を60歳までの35年間払い込むとします。このプランで、保険料払込が終了した時点で解約すると、解約返戻金は2,613,540円になります。

35年間に払い込んだ保険料の総額は、2,352,420円です。

ということは、26万1,120円増えて戻ってくることになります。

解約の時期をもっと遅くすると、解約返戻金は、さらに多くなります。

解約返戻金の増える割合は、性別・年齢・保障内容によって変動します。通常は、年齢が高くなるほど、増えにくくなります。

上の例では、11.1%も増えて戻ってきますが、25歳加入だからこその戻り率です。

なお、解約すると、保険契約は終了します。亡くなったときに、遺族が300万円を受け取る権利は消失します。

解約するか、保険として続けるかは、慎重に判断したいです。

生命保険に加入するときは、老後になる前に、保険料の払い込みを終えておきたいです。

老後になっても、それなりの金額の生命保険料を払い込んでいる人は、意外と多いようです。

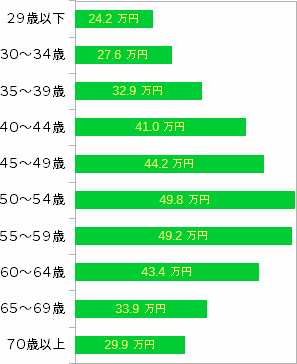

下図は、生命保険文化センターの平成27年度「生命保険に関する全国実態調査」をもとに、世帯あたりの毎月の生命保険料を、年代ごとに整理したグラフです。

50代がピークで、60歳以降は減少に転じています。しかし、70歳以上でも20代より高くなっています。

世帯によっては、やむを得ない事情があるのかもしれませんが、老後には生命保険料を払わなくてよいように、計画的に生命保険に加入したいです。

有期払込の保険に、できるだけ早く加入する

生命保険に加入する年齢が高くなると、1回あたりの保険料が高くなります。

終身払込(保険料を生涯払い込む)を選ぶと、保険料を安くすることができます。しかし、保険料の払い込みは一生続きます。悪循環です。

20代とか30代くらいで加入すれば、この悪循環から逃れられます。

若いから、有期払込(60歳まで、65歳まで等)にしても、保険料はそんなに高くなりません。

有期払込にすれば、老後の保険料払込はゼロになります。

後回しにしないで、早め早めに手を打つのが鉄則です。

また、上で、医療保険と終身保険の保険料例をご覧いただきましたが、早く加入することで、生涯の保険料累計まで低く抑えることができます。

損をしないために、避けたい2つのこと

せっかく若くして生命保険に加入しても、次の2つのことをやってしまうと、損をしてしまいます。

- 更新型の生命保険に加入する。

- 加入後に、保障を見直しする(新しい商品に乗り換える)。

更新型の保険に加入すると、一定の年数(10年、15年・・・)ごとに、保険料が更新時の年齢をもとに再計算されます。つまり値上がりします。

これでは、若いときに、安い保険料で加入したことが、台無しです。

「保障の見直し」(新しい商品に乗り換える)も同様です。見直すということは、新しくやり直すことなので、若いときに加入したことのメリットが帳消しになってしまいます。

保障を新しくする必要があるなら、新しくしたい機能の分だけを新規で加入し、不要になった機能だけを一部解約(または減額)しましょう。

ご自分にあった保険の組み合わせ方を検討し、数ある商品の中から最適でおトクな保険商品を選ぶ方法は、こちらをご覧ください。

年代や世帯の状況に応じた生活設計や、そこでの生命保険の活かし方などは、家計や生命保険の専門家たちの、最も得意な分野です。

このような専門家たちを有効活用して、納得しながら検討を勧めましょう。

また、生命保険会社は40社以上あります。家計や保険の方針が決まっても、それに合ったおトクな商品を見つけ出すのは、一苦労です。

主だった生命保険会社の商品を一通り取り扱うことのできる、生命保険の専門家を使って、要領よく選択しましょう。

そのための手軽で安心な方法は、

賢い生命保険の入り方

をご覧ください。